En bas de page, pour ceux qui ont raté les saisons précédentes, merci de vous reporter à nos communiqués de presse !

La loi sur l’égalité réelle outre-mer du 28 février 2017 a introduit la notion de rapprochement, dans un délai de 3 ans, de certains tarifs bancaires pratiqués en outre-mer avec ceux constatés dans l’hexagone, et plafonne les services bancaires de base (dans le cadre du droit au compte) aux tarifs pratiqués en métropole. En Nouvelle-Calédonie, c’est le haut-commissaire qui négocie avec les banques.

Dans notre communiqué de presse Accord bancaire Saison 7, nous avions marqué notre déception sur le manque d’ambition de l’accord signé en 2019 et portant sur 2020 et proposé plusieurs pistes de progrès.

Un (petit) bilan de l’accord effectif en 2020 :

La BNPPNC n’a pas atteint les objectifs prévus par l’accord : son abonnement internet devrait baisser de 41,5% au lieu de 41,3% et le coût d’un ordre de virement a augmenté de 24,9% alors qu’il aurait dû être gelé. L’IEOM l’a avertie dans son rapport semestriel d’octobre 2020 mais les tarifs n’ont pas été modifiés. Pas de sanction (ni le code monétaire et financier ni l’accord bancaire ne le prévoient !) ?

L’accord effectif en 2021 :

Le haut-commissaire a signé le dernier accord bancaire pour 2021 en novembre dernier.

L’accord pour 2021 (précisément du 1er avril 2021 au 31 mars 2022) s’inscrit dans la continuité du précédent accord. Il porte sur l’ensemble des tarifs sur lesquels le haut-commissaire pouvait le faire (voir la liste de l’article L743-2-1 du code monétaire et financier) et acte :

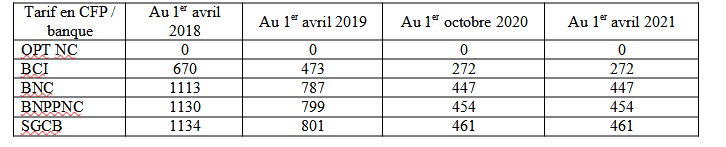

- La convergence de plusieurs tarifs avec ceux pratiqués en métropole et en conséquence le maintien de l’écart constaté (convergence ne voulant pas dire égalité)

- Le maintien de la gratuité de 11 tarifs

- Un gel de plusieurs autres tarifs

- La « promotion de mesures de protection des personnes fragiles financièrement ».

Parmi les pistes que nous avions proposées, seule la valorisation, auprès de la clientèle, des offres pour les personnes en difficulté financière a été retenue.

Afin de suivre l’efficacité de cette promotion, nous demandons que le comité local de la Fédération Bancaire Française et le haut-commissaire communiquent l’historique du nombre de comptes bancaires de particuliers, du nombre de comptes de particuliers bénéficiant de l’Offre d’accompagnement de la Clientèle en situation de Fragilité (OCF) et du nombre de comptes de particuliers relevant du service bancaire de base et indiquent précisément comment ils mettent en œuvre cette promotion.

Quelques commentaires sur les tarifs pratiqués par les banques :

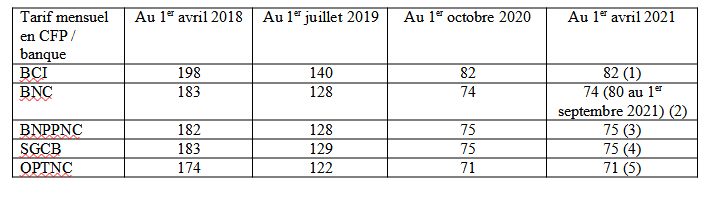

Les frais d’abonnement permettant de gérer ses comptes par internet (par mois) : en deux ans, les frais d’abonnement ont très nettement baissé. Il était temps…

(1) création de bénéficiaires et virements en se connectant sur son compte en ligne (login et mot de passe) mais nécessitant une validation par la banque, dont on ne comprend pas l’intérêt en terme de sécurité. C’est d’ailleurs l’offre BCInet Primo è 848 CFP/mois qui est promue par la banque

(1) création de bénéficiaires et virements en se connectant sur son compte en ligne (login et mot de passe) mais nécessitant une validation par la banque, dont on ne comprend pas l’intérêt en terme de sécurité. C’est d’ailleurs l’offre BCInet Primo è 848 CFP/mois qui est promue par la banque

(2) plus 500 CFP / mois pour ajouter des bénéficiaires (une façon de détourner l’accord bancaire)

(3) offre selon l’accord bancaire

(4) uniquement consultation des comptes, ce qui est contraire à l’accord bancaire : c’est l’abonnement SOGE-Net à 1015 CFP/mois qui permet de créer des bénéficiaires et faire des virements (locaux et entre comptes)

(5) offre selon l’accord bancaire

L’accord bancaire prévoit que l’abonnement par internet comporte la consultation de ses comptes et les virements locaux, un dispositif de sécurité pouvant être facturé en sus. Les possibilités offertes par l’abonnement internet n’étant pas toujours très claires sur les brochures tarifaires, nous avons appelé les services clients (voir les précisions sous le tableau, ci-dessus).

Pour nous, la SGCB n’a pas une offre conforme à l’accord bancaire, et la BNC le détourne en imposant un dispositif coûteux pour ajouter des bénéficiaires. La BCI a mis en place une procédure qui ne permet pas une gestion directe par internet puisqu’elle nécessite l’intervention de la banque pour la validation de virements.

Enfin, la moyenne en métropole est maintenant de 1 CFP (au 5 janvier 2020) ! En métropole, la plupart des banques intègre le dispositif 3D Secure sans frais à leur offre. Pourquoi cette possibilité n’est-elle toujours pas proposée ?

- Les frais de mise en place d’une autorisation de prélèvement : rappelons que la moyenne est de 15 CFP en métropole au 5 janvier 2020 (25 CFP au 5 janvier 2018, 30 CFP au 5 janvier 2017).

- Le tarif, pour les banques, reste entre 18 et 30 fois plus cher… Et toujours aucune justification pour un écart aussi élevé, alors que la mise en place d’une autorisation de prélèvement peut être « gentiment » recommandée dans de nombreux cas (paiement du loyer par exemple) voire imposée (paiement d’un forfait Mobilis)… et devrait d’ailleurs être à la charge de celui qui la demande.

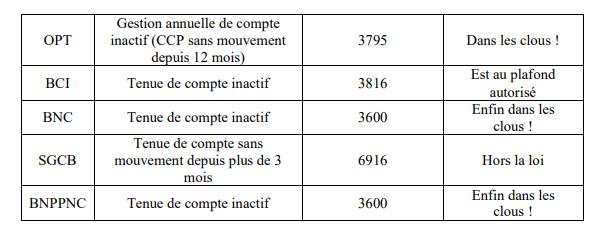

- Les comptes inactifs : en février 2020, nous avions fait un état des lieux des frais de tenue de compte inactif. Le récapitulatif suivant indique qu’enfin la BNC et la BNPPNC se conforment à la règlementation, mais que la SGCB fait de la résistance. Sera-t-elle sanctionnée ?

Une lecture et une comparaison fastidieuses des brochures tarifaires font apparaître quelques disparitions de lignes tarifaires (pas/plus d’utilité ?), des nouveaux tarifs (dont des « frais de suivi de restructuration » à la BCI, pour 1908 CFP / mois : est-ce lié aux difficultés bancaires des clients touchés par la crise économique ?), des hausses plus ou moins importantes (certaines manifestement liées à l’augmentation des tarifs postaux).

Certes les clients sont avertis, dans leur relevé de compte, de modifications tarifaires. Et s’ils ne sont pas d’accord, ils peuvent toujours changer de banque (comme on le leur rappelle !). Mais ne serait-il pas plus honnête de publier ce qui a été modifié (ancien et nouveau tarifs, apparition / disparition de lignes tarifaires) ?

Des pistes de progrès que nous proposons depuis plusieurs années :

- Proposer les virements dans toute la zone SEPA au même tarif que le virement vers la métropole et revoir ce tarif à la baisse : alors que la zone Pacifique s’est dotée d’un protocole SEPA-Com-Pacifique compatible avec le système SEPA, un virement en Euros vers la « République Française zone SEPA » est facturé de 742 CFP (OPT NC) à 1590 CFP (BNPPNC) !

- Facturer une seule commission d’intervention par jour, quel que soit le nombre d’opérations, à l’instar de l’OPT NC

- Plafonner annuellement l’ensemble des frais d’incidents bancaires (voir le communiqué de presse du 4 septembre 2018 de UFC Que Choisir) pour tous les consommateurs

- Normaliser et expliciter les intitulés des tarifs dans les brochures

- Clarifier dans les brochures tarifaires les dates d’opération et de valeur appliquées, y compris lorsqu’on utilise un automate, aux chèques, virements et prélèvements ; on note l’apparition de la notion de « date /jour de comptabilisation » qui, selon la brochure de la BNPPNC « peut être égal au jour de votre dépôt avant 15 h si vous réalisez l’opération dans un automate ou le lendemain ouvré dans les autres cas » ; quant au « jour ouvré », « selon les critères de la Banque de France, du lundi au vendredi, même si l’agence BNP Paribas est ouverte le samedi ». Il serait bon que les banques locales publient, sur leur site internet, le calendrier bancaire de l’année.

- Effectuer les crédits avant les débits pour éviter le passage en négatif dans la même journée ! et le prélèvement d’une commission d’intervention…

- Informer les clients en proposant des fiches explicatives des frais facturés en cas d’incident de paiement (informer à l’avance, et pas après…)

- Plafonner les frais d’avis à tiers détenteur, actuellement de 9000 CFP à l’OPT NC, 17500 CFP à la BNC, 17702 CFP à la BCI, 18200 CFP à la SGCB et 20744 CFP à la BNPPNC

- Favoriser la mobilité bancaire en proposant un calculateur du coût du service bancaire en fonction du profil du client.

(liste non limitative…)

Enfin, nous interpelons en vain depuis plusieurs années le haut-commissaire afin que les banques soient contrôlées et sanctionnées en cas de pratiques illégales. Que fait l’Autorité de Contrôle Prudentielle et de Régulation (ACPR), en dehors de son contrôle des pratiques de l’OPT-NC, contrôle dont les conclusions menacent la survie de ses services financiers au détriment d’une population éloignée du système bancaire ?

Peut-être est-il temps pour la Nouvelle-Calédonie d’exiger la compétence de fixation des tarifs bancaires, au titre de la règlementation économique ?

Pour le conseil d’administration

La présidente, Luce LORENZIN

Nouméa, le 15 juillet 2021

CONTACT PRESSE : 28 51 20 / 76 09 45 / 75 13 24

1 pour ceux qui ont raté les saisons précédentes, merci de vous reporter à nos communiqués de presse !

Accord bancaire saison 6 : https://www.ufcnouvellecaledonie.nc/accord-bancaire-saison-6

Accord bancaire saison 7 : https://www.ufcnouvellecaledonie.nc/accord-bancaire-saison-7